Bên cạnh những đóng góp tích cực của các doanh nghiệp có vốn đầu tư nước ngoài vào phát triển kinh tế – xã hội của đất nước, khu vực này cũng đã bộc lộ một số vấn đề như tình trạng chuyển giá, trốn thuế, gây thất thu ngân sách, tác động không tốt đến môi trường đầu tư của Việt Nam… Bài viết phản ánh hoạt động chuyển giá của các doanh nghiệp có vốn đầu tư nước ngoài và đề xuất một số giải pháp hạn chế thực trạng này.

Thực trạng hoạt động chuyển giá và chống chuyển giá

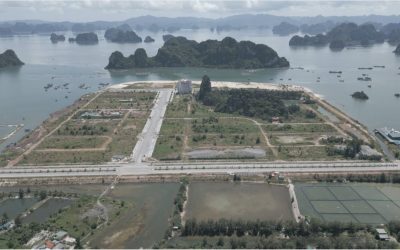

Thực tế cho thấy, vai trò của nguồn vốn đầu tư trực tiếp nước ngoài (FDI) đối với sự phát triển kinh tế – xã hội của Việt Nam là khá rõ nét và đã được khẳng định. Hiện nay, cả nước có khoảng trên 15.000 dự án FDI còn hiệu lực với tổng vốn đăng ký đạt 218,8 tỷ USD, vốn thực hiện khoảng 106 tỷ USD.

Các dự án FDI góp phần tăng thu ngân sách, cải thiện cán cân thanh toán, là nguồn vốn bổ sung quan trọng cho phát triển kinh tế, chuyển dịch cơ cấu kinh tế theo hướng hiện đại, nâng cao trình độ kỹ thuật và công nghệ, phát triển kinh tế thị trường ở Việt Nam, giải quyết công ăn việc làm, đào tạo nguồn nhân lực, nâng cao mức sống cho người lao động.

Tuy nhiên, bên cạnh những đóng góp tích cực cho nền kinh tế, khu vực FDI cũng đã và đang bộc lộ những vấn đề gây ảnh hưởng tiêu cực nổi bật là chuyển giá, trốn thuế, tạo nên tình trạng lỗ giả, lãi thật, gây thất thu ngân sách, tạo ra sự cạnh tranh không lành mạnh với các doanh nghiệp (DN) trong nước, tác động không tốt đến môi trường đầu tư…

Thống kê những năm qua cho thấy, cả nước có khoảng 50% DN FDI kê khai lỗ, trong đó nhiều DN thua lỗ liên tục trong nhiều năm liên tiếp. TP. Hồ Chí Minh có tới gần 60% trong số trên 3.500 DN FDI thường xuyên kê khai lỗ trong nhiều năm; Tương tự tại tỉnh Lâm Đồng với 104/111 DN FDI báo cáo lỗ liên tục; tỉnh Bình Dương, một trong những tỉnh thu hút được nhiều dự án FDI, cũng có đến 50% DN FDI báo cáo lỗ từ năm 2006 – 2011.

Các báo cáo của cơ quan thuế cho thấy, các DN FDI khai kinh doanh thua lỗ thường tập trung trong lĩnh vực gia công may mặc, da giày; sản xuất, kinh doanh chè xuất khẩu; công nghiệp chế biến…

Đặc biệt, ở TP. Hồ Chí Minh, có đến 90% DN FDI hoạt động trong lĩnh vực may mặc có kết quả kinh doanh thua lỗ trong khi hầu hết các DN trong nước cùng ngành nghề đều có lãi. Mặc dù thua lỗ triền miên song các DN FDI này vẫn đầu tư mở rộng sản xuất, kinh doanh.

Trường hợp điển hình có những biểu hiện “đáng ngờ” về chuyển giá, phải nói đến Công ty Coca-Cola Việt Nam. Trong hơn 20 năm đầu tư, kinh doanh tại Việt Nam, Coca-Cola liên tục báo lỗ, lỗ lũy kế tính đến 30/9/2011 của công ty này đã lên tới 3.768 tỷ đồng, vượt cả số vốn đầu tư ban đầu là 2.950 tỷ đồng.

Do lỗ liên tục như vậy nên Coca-Cola Việt Nam không phải đóng thuế thu nhập DN, trong khi doanh thu liên tục tăng từ 20-30%/năm. Tuy lỗ lớn như vậy nhưng DN này đã có kế hoạch đầu tư thêm 300 triệu USD tại Việt Nam.

Một công ty khác nằm trong diện nghi vấn chuyển giá với giá trị lớn lên đến hơn 1.200 tỷ đồng là Công ty PepsiCo Việt Nam. Từ khi thành lập năm 1991, gần 20 năm qua PepsiCo lỗ liên tục, cho đến một số năm gần đây mới có lãi nhưng tỷ lệ lợi nhuận trên doanh thu rất thấp, chỉ trên 2%. Mặc dù vậy, PepsiCo Việt Nam vẫn liên tục mở rộng đầu tư, xây dựng các nhà máy mới ở Đồng Nai (45 triệu USD), Bắc Ninh (73 triệu USD).

Trước vấn nạn chuyển giá ngày càng gia tăng, năm 2012, Tổng cục Thuế xây dựng chương trình thanh tra kiểm soát giá chuyển nhượng trong giai đoạn 2012-2015, đồng thời, quyết định thành lập Tổ quản lý giá chuyển nhượng. Chỉ tính trong 3 năm kể từ khi Tổng cục Thuế thành lập Tổ quản lý giá chuyển nhượng đã phát hiện nhiều vụ việc chuyển giá, với giá trị điều chỉnh rất lớn. Tại các Cục thuế địa phương đều đã quyết liệt thực hiện thanh tra, kiểm tra nhằm ngăn ngừa tình trạng chuyển giá của các DN.

Tại Cục thuế TP.Hồ Chí Minh, ngay trong năm 2012, cơ quan này đã thanh tra DN kê khai lỗ và DN giao dịch liên kết có dấu hiệu chuyển giá. Kết quả, đã giảm lỗ hơn 2.688,5 tỷ đồng; giảm khấu trừ 86,8 tỷ đồng; truy thu, truy hoàn và phạt 2.611 tỷ đồng.

Riêng thanh tra 16 DN dệt may có dấu hiệu chuyển giá, Cục thuế Thành phố đã giảm lỗ 367,8 tỷ đồng và truy thu 11,3 tỷ đồng. Chiêu thức chuyển giá của DN dệt may là khai tăng chi phí nguyên liệu đầu vào, giá gia công sản phẩm thấp dẫn tới thua lỗ triền miên. Cũng trong năm 2012, tại Đồng Nai, cơ quan thuế thanh tra giá chuyển nhượng tại một DN FDI sản xuất sợi (vốn đầu tư 7 triệu USD) khai lỗ hơn 2.100 tỷ đồng. Kết quả, đã buộc DN giảm hết số lỗ khai báo và xác định thu nhập chịu thuế hơn 1.100 tỷ đồng.

Kết quả thanh tra đã giúp ngân sách không bị thất thu hơn 340 tỷ đồng và có cơ sở để đấu tranh với các DN chuyển giá khác. Trong đó, tập trung thanh tra DN FDI ở 5 lĩnh vực là bất động sản, xây dựng (Hà Nội), dệt may (TP. Hồ Chí Minh), sản xuất sợi vải (Đồng Nai), sản xuất lắp ráp ô tô (Vĩnh Phúc), sản xuất cơ khí (Bình Dương). Hàng loạt DN liên tục báo lỗ nhưng vẫn đầu tư mở rộng sẽ bị đưa vào tầm ngắm thanh tra.

Tháng 9/2012, Cục Thuế TP. Hà Nội đã tiến hành thanh tra chuyển giá tại Công ty TNHH một thành viên Keangnam Vina. Đây là DN 100% vốn của Hàn Quốc (thành lập năm 2007) nhưng liên tục báo lỗ với tổng số lỗ lũy kế đến hết năm 2011 là 277 tỷ đồng.

Có nhiều nghi vấn chuyển giá trong các giao dịch liên kết đang được cơ quan thuế làm rõ, như Keangnam Vina trả lãi suất tiền vay tới 12%/năm (lãi suất của ngân hàng Việt Nam từ 5-7%/năm) cho khoản vay 400 triệu USD từ ngân hàng Kookmin bank (Hàn Quốc)- thành viên trong cùng tập đoàn; trả phí dàn xếp vốn tới 30 triệu USD cho nhà thầu chính- Cty Keangnam Enterprises.Ltd. Và nhiều khoản chi phí khác lên tới vài triệu USD…

Sau nhiều cuộc làm việc, Keangnam Vina đã chịu điều chỉnh giảm lãi suất vay vốn xuống mức thấp hơn, giảm lỗ. Hiện, cơ quan thuế đang phân tích hồ sơ, làm rõ các chi phí không hợp lý trong các giao dịch giữa Keangnam Vina và đối tác…

Trong năm 2013, ngành Thuế tiếp tục đẩy mạnh, tập trung nhân lực vào công tác trọng tâm chống chuyển giá đối với các DN FDI có giao dịch liên kết, liên tục khai lỗ nhưng vẫn đầu tư mở rộng sản xuất, kinh doanh. Theo đó, kết quả thanh tra, kiểm tra tại 2.110 DN đã truy thu, truy hoàn, phạt hơn 988 tỷ đồng, giảm khấu trừ 136,95 tỷ đồng. Đặc biệt thanh tra thuế đã buộc DN phải giảm lỗ lên tới hơn 4.192 tỷ đồng. Theo đánh giá của thanh tra, số tiền truy thu chủ yếu tập trung ở khu vực DN FDI (chiếm 40% tổng số thu), tỷ lệ số thu bình quân trên 1 DN là 1,73 tỷ đồng.

Tuy nhiên, con số trên chỉ phản ánh một góc của bức tranh về thực trạng trốn thuế của DN FDI. Báo cáo của 63 cục thuế, hơn 100 chi cục thuế trên cả nước thực sự khiến không ít người phải giật mình. Cụ thể, kết quả thanh tra tại 870 DN FDI có tới 720 DN vi phạm. Đáng lưu ý là tại một số đơn vị, tỷ lệ vi phạm lên đến 100% như Cục thuế Bắc Giang thanh tra 16 DN thì cả 16 đều vi phạm. Tỷ lệ này diễn ra tương tự tại Hòa Bình (16/16), Gia Lai (15/15)…

Tại một số tỉnh, thành khác dù không đến 100% nhưng tỷ lệ này cũng rất lớn như Hà Nội thanh tra 332 DN thì phát hiện có 326 đơn vị vi phạm, số tiền giảm lỗ hơn 1.500 tỉ đồng, truy thu, phạt, truy hoàn gần 498 tỷ đồng. TP.Hồ Chí Minh thanh tra 193 DN FDI, có tới 164 DN vi phạm, giảm lỗ hơn 870 tỷ đồng và truy thu, phạt gần 173 tỷ đồng. Còn tại 1.240 DN bị kiểm tra, có tới 942 DN vi phạm. Cục thuế Bắc Giang kiểm tra 106 DN có 106 DN vi phạm, tỷ lệ này cũng xảy ra tại Đồng Nai 39/39, Gia Lai 30/30, Hải Phòng 45/45, Thái Nguyên 46/46, Quảng Ngãi 80/80…

Năm 2014, ngành Thuế đã tiến hành thanh tra, kiểm tra chống chuyển giá tại 2.866 DN khai báo kinh doanh thua lỗ, DN nghi ngờ có dấu hiệu chuyển giá và DN có hoạt động giao dịch liên kết, tăng 80% so với năm 2013. Kết quả là, cơ quan thuế đã, giảm lỗ hơn 5.830 tỷ đồng, truy thu, truy hoàn và phạt gần 1.701 tỷ đồng, so với năm 2013 tăng tương ứng gần 82% và 112%.

Trong đó, qua thanh tra, kiểm tra đối với 30 DN FDI có giao dịch liên kết, rủi ro cao về chuyển giá, cơ quan thuế đã giảm lỗ trên 1.600 tỷ đồng, sau khi miễn giảm thuế do ưu đãi đầu tư, đã truy thu thuế thu nhập DN và xử phạt vi phạm trên 600 tỷ đồng.

Tính riêng trong 9 tháng đầu năm 2015, ngành Thuế đã kiểm tra và phát hiện 1.600 DN có dấu hiệu chuyển giá. Ngay cả trường hợp Công ty Metro Cash & Carry Việt Nam, sau khi công bố kết quả thanh tra bước đầu, đã điều chỉnh giảm lỗ, giảm khấu trừ và truy thu thuế với tổng số tiền 507 tỷ đồng. Hiện nay, cơ quan thuế đang tiến hành rà soát, kiểm tra để làm rõ nghi vấn dấu hiệu chuyển giá ở Công ty này.

Những thủ đoạn chuyển giá tinh vi

Hành vi, thủ đoạn chuyển giá của các DN FDI đã được lực lượng thanh tra thuế làm rõ. Cụ thể, quá trình thu thập các thông tin, dữ liệu, thanh tra phát hiện các nhà đầu tư nước ngoài thường góp vốn vào DN trong nước bằng máy móc, thiết bị công nghệ lạc hậu hoặc đã khấu hao hết nhưng được đẩy giá lên rất cao so với giá trị thực. Bằng cách này đã giúp nâng khống giá trị vốn góp, gây thất thu cho ngân sách và bất lợi cho DN trong nước.

Một hình thức chuyển giá khác được các DN FDI áp dụng là bán hàng hóa, nguyên vật liệu cho các bên có quan hệ liên kết với giá thấp hơn nhiều so với giá bán cho các bên không có quan hệ liên kết. Đây là hành vi phổ biến nhất. Bởi với lợi thế nắm giữ phần vốn lớn tại các DN Việt Nam, bên liên kết nước ngoài có quyền định đoạt giá chuyển giao hàng hóa, nguyên liệu để chuyển được nhiều lợi nhuận trước thuế ra nước ngoài.

Các tập đoàn, công ty mẹ tại nước ngoài ký hợp đồng sản xuất kinh doanh và dịch vụ với các công ty của các nước với đơn giá gia công sản xuất dịch vụ rất cao. Sau đó, các tập đoàn này giao lại cho các công ty con lập tại Việt Nam thực hiện sản xuất gia công dịch vụ và xuất thẳng cho các đơn vị mà công ty mẹ đã ký hợp đồng. Tuy nhiên, tiền không thu được trực tiếp từ các công ty đã xuất hàng mà chỉ thu được theo đơn giá gia công, sản xuất dịch vụ do công ty mẹ quy định, đơn giá này rất thấp.

Bên cạnh đó, một hình thức chuyển giá khác thông qua chi trả lãi vay vốn sản xuất kinh doanh cũng được các nhà “ảo thuật” FDI vận dụng. Hành vi này thông qua giá bán hàng hóa dịch vụ xuất khẩu cho nước ngoài, chủ yếu bao tiêu sản phẩm qua công ty mẹ với giá bán hoặc giá gia công thấp hơn giá vốn dẫn đến kết quả sản xuất kinh doanh của DN FDI liên tục lỗ nhiều năm. Để tiếp tục hoạt động và mở rộng kinh doanh, công ty mẹ thực hiện hình thức hỗ trợ vốn hoặc cho vay không tính lãi.

Ngoài ra, các đơn vị hoạt động trong lĩnh vực cung cấp dịch vụ, tiêu dùng có các nhãn hàng nổi tiếng ở nước ngoài thường xuyên có hành vi chuyển giá thông qua định giá tiền bản quyền thương hiệu rất cao so với giá trị thực. Thủ đoạn này giúp nhà đầu tư nước ngoài thu được lợi nhuận từ nâng khống giá trị thương hiệu trong khi bên phía Việt Nam vẫn phải chịu chi phí quảng cáo cho thương hiệu đó.

Điều đáng nói, quảng cáo tại thị trường trong nước với chi phí cao làm cho thương hiệu này nổi tiếng hơn và bên nước ngoài có lý do yêu cầu bên Việt Nam phải trả thêm tiền bản quyền thương hiệu, mặc dù thực chất các khoản chi phí này phải do công ty mẹ tại nước ngoài trang trải.

Giải pháp chống chuyển giá

Chuyển giá không chỉ làm thất thu ngân sách nhà nước, mà còn tạo ra môi trường cạnh tranh không lành mạnh giữa các DN. Để hạn chế tình trạng này cần tập trung thực hiện hiệu quả vào một số giải pháp sau:

Thứ nhất, hoàn thiện khuôn khổ pháp lý. Trước mắt, Việt Nam cần hoàn thiện hành trang pháp lý về chống chuyển giá và tiến tới ban hành Luật Chống chuyển giá; thu hẹp các ưu đãi về thuế, cụ thể là hạn chế tối đa các chính sách xã hội trong ưu đãi thuế; chuyển giao quyền điều tra cho cơ quan thuế từ cấp Tổng cục và lâu dài đến cơ quan thuế cấp tỉnh, thành phố; hoàn thiện hệ thống thông tin, dữ liệu về người, DN nộp thuế để từ đó theo dõi sát sao những thay đổi về doanh thu, lợi nhuận của các DN.

Thứ hai, kiện toàn bộ máy. Mới đây, Tổng cục Thuế chính thức thành lập Phòng Thanh tra giá chuyển nhượng. Đồng thời, lực lượng thanh tra giá chuyển nhượng được thành lập tại 4 Cục thuế địa phương có nhiều rủi ro liên quan đến giá chuyển nhượng như: Hà Nội, TP. Hồ Chí Minh, Bình Dương và Đồng Nai. Đây là lực lượng chuyên trách làm việc chống chuyển giá tại cơ quan Thuế Trung ương đến địa phương, cũng như tiến hành thu thập xử lý thông tin từ các DN có quan hệ liên kết từ cơ quan thuế và bên thứ ba.

Vấn đề đặt ra hiện nay là các cơ quan thuế cần khẩn trương xây dựng hệ thống cơ sở dữ liệu đáp ứng được yêu cầu khai thác, phân tích rủi ro và làm căn cứ để xác định giá thị trường đối với giao dịch liên kết. Bởi theo các Cục thuế địa phương, việc nhận dạng chuyển giá không khó, nhưng quá trình xử lý gặp rất nhiều khó khăn vì chưa có dữ liệu, nên cán bộ thuế vẫn phải làm thủ công, nhặt từng khoản mục để so sánh, đối chiếu.

Thứ ba, áp dụng phương pháp định giá (APA – cơ chế thoả thuận trước về xác định giá). Biện pháp này đang được áp dụng rộng rãi tại châu Âu và nhiều nước trong khu vực như: Trung Quốc, Indonesia, Thái Lan, Malaysia… Tại Việt Nam, theo quy định tại Luật sửa đổi, bổ sung một số điều của Luật Quản lý Thuế, từ 1/7/2013 cơ quan thuế được phép áp APA.

Theo cơ chế này, DN đa quốc gia phải chủ động đề xuất biện pháp tính giá hoặc mức giá mua, bán hàng hóa, dịch vụ giữa các thành viên trong tập đoàn, trước khi kê khai và nộp thuế. Cơ quan thuế sẽ phối hợp với cơ quan thuế nước ngoài đã ký kết hiệp định tránh đánh thuế hai lần với Việt Nam tổ chức giám sát, kiểm soát để chống gian lận thuế.

Về lý thuyết, APA có thể giúp giảm bớt tình trạng khai gian giá và điệp khúc “lỗ giả lãi thật” mà dư luận đã nhắc tới ở nhiều DN. Tuy nhiên, chưa chắc DN có vốn nước ngoài đã tự nguyện làm APA. Bởi APA áp dụng trên nguyên tắc tự nguyện, cơ quan thuế không thể ép DN phải thực hiện. Cơ quan thuế cần có cơ chế khuyến khích các DN có giao dịch liên kết áp dụng APA để tránh thanh tra về chuyển giá. Hiện nay, Việt Nam cũng đã ban hành hướng dẫn về APA và đã có một số DN xin áp dụng.

Tuy nhiên, APA cũng là một quá trình phức tạp và mất nhiều thời gian nên chỉ phù hợp với các DN có quy mô lớn và có mô hình kinh doanh ổn định. Mặt khác, Bộ Tài chính, Tổng cục Thuế cần tiếp tục hoàn thiện cơ chế pháp lý trong quản lý chuyển giá.

Thứ tư, Chính phủ và các cơ quan chức năng cũng cần rà soát, điều chỉnh theo hướng thu hẹp khoảng cách về các ưu đãi thuế giữa các ngành, lĩnh vực và vùng miền, địa phương. Như đã nêu ở trên, một trong những nguyên nhân dẫn đến hành vi chuyển giá là có sự chênh lệch thuế thu nhập DN giữa các quốc gia, chênh lệch thuế suất thuế thu nhập DN trong một quốc gia do áp dụng thuế suất ưu đãi và các ưu đãi khác như miễn, giảm thuế.

Việt Nam đã bước qua giai đoạn thu hút FDI bằng mọi giá, do vậy nên cân nhắc, chỉ cho phép ưu đãi thuế đối với một số ngành nghề, lĩnh vực, vùng miền và trong những trường hợp có lợi nhất so với các hình thức ưu đãi khác.

Thứ năm, cơ quan thuế các cấp cần tăng cường thanh tra giá chuyển giao, xem đây là một trong những nhiệm vụ trọng tâm của ngành Thuế. Chú trọng việc thanh tra, kiểm tra giá chuyển giao đối với các DN có nhiều thành viên; các ngành nghề có dấu hiệu rủi ro lớn về thuế do hành vi chuyển giá của DN liên kết, các DN đã và đang thực hiện tái cơ cấu có khả năng lợi dụng chuyển giá để tránh thuế. Đối với các trường hợp chuyển giá, phải có chế tài xử phạt theo hướng tăng mức phạt và hình thức phạt so với quy định hiện tại để đảm bảo tính nghiêm minh của pháp luật.

Thứ sáu, xây dựng hệ thống cơ sở dữ liệu và liên thông dữ liệu, thông tin về DN FDI trong các cơ quan chức năng của Việt Nam để có sự phối hợp đồng bộ, thông suốt trong kiểm soát chuyển giá của các cơ quan chức năng. Thời gian tới, ngành Thuế, cơ quan cấp phép đầu tư, hải quan, công an, ngân hàng… cần tăng cường xây dựng cơ sở dữ liệu và kết nối thông tin để có được một hệ thống thông tin đảm bảo cho quá trình quản lý thuế nói chung và hoạt động phân tích rủi ro, thanh tra, xử lý vi phạm về giá chuyển giao giữa các thành viên liên kết nói riêng.

Thứ bảy, tăng cường đào tạo, phát triển nguồn nhân lực cho ngành thuế để chuyên theo dõi, kiểm soát chuyển giá, trong đó chú trọng đào tạo về kỹ năng xác định giá thị trường, trang bị kiến thức về kinh tế ngành, kỹ năng tin học, ngoại ngữ…

Hoạt động chống chuyển giá có thể tác động đến khả năng thu hút đầu tư nước vào Việt Nam trong ngắn hạn theo hướng giảm số lượng dự án và vốn đầu tư, song về dài hạn sẽ nâng cao chất lượng thu hút FDI bằng việc hạn chế các nhà đầu tư không hiệu quả và tăng đóng góp của khu vực đầu tư nước ngoài, thu hút được các nhà đầu tư có uy tín, môi trường đầu tư Việt Nam sẽ phát triển theo hướng tích cực, lành mạnh hơn. Đã đến lúc các ngành chức năng, các địa phương cần kiên quyết và quyết liệt hơn nữa trong thực hiện các biện pháp đồng bộ chống chuyển giá, để tránh những thua thiệt khi thu hút FDI.

Nguồn: TẠP CHÍ TÀI CHÍNH